03 May 2017 크레딧카드, 크레딧스코어 & 크레딧관리 Ver 2.0

제가 알고 있는 상식선에서 자료 정리해서 글 올립니다.

혹시 추가/수정하실 사항 있으면 댓글로 알려주세요. ^^

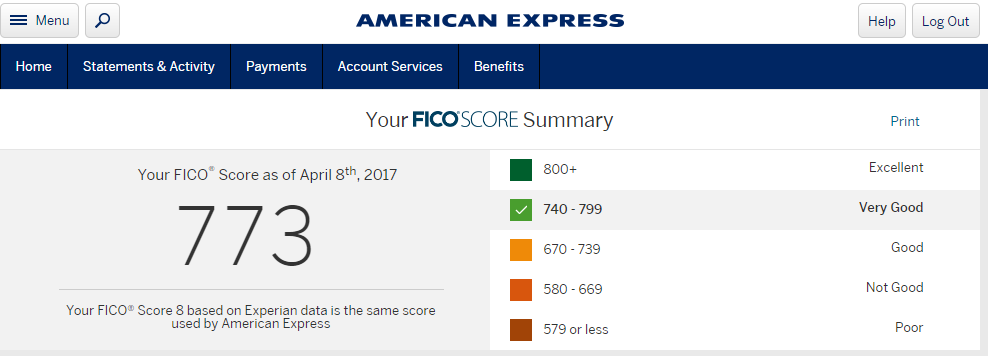

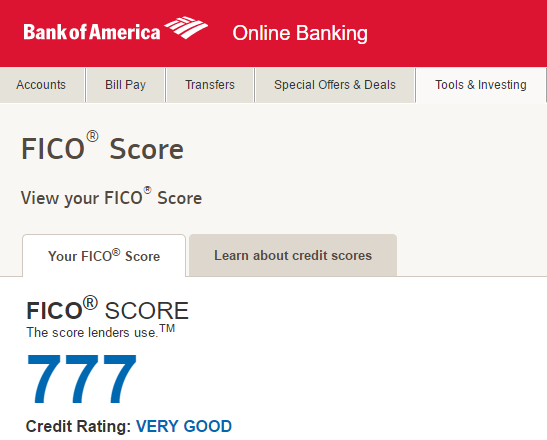

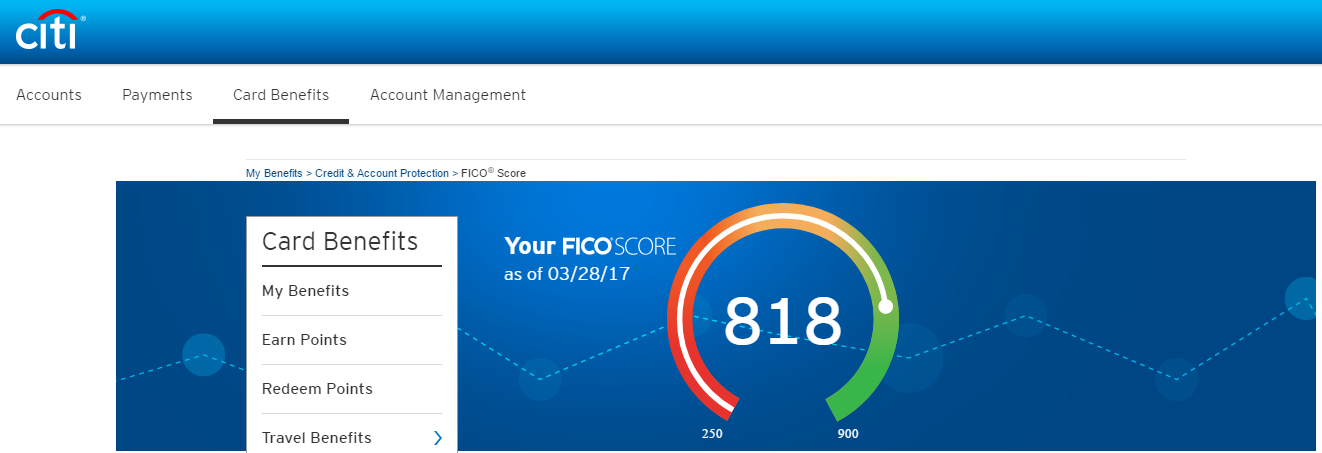

요즘은 크레딧카드 회사들이 고객들에게 무료로 정식 FICO score를 제공하고 있습니다.

<무료 FICO 스코어>

American Express (Experian)

Bank of America (Trans Union)

Barclay (Trans Union)

Chase (Trans Union)

Citi Bank (Equifax)

Discover (Trans Union)

Wells Fargo (Experian)

3사 (Experian, Trans Union, Equifax) 크레딧 스코어 체크해봤는데요.

막시님은 800점 훌쩍 넘으시던데, 저는 아직 히스토리가 부족해서 따라잡기가 쉽지 않네요. 🙂

크레딧 스코어도 물론 중요합니다.

하지만 실제로 크레딧 관리를 하기위해서는 크레딧 리포트를 체크하는게 더 중요한데요.

<무료 크레딧 리포트>

1) Freecreditscore: Experian, 크레딧 리포트 및 정식 FICO 스코어

2) Credit Karma: Equifax, Transunion, 크레딧 리포트 및 FAKO 스코어

4) Annualcreditreport.com: 1년에 한 번 무료로 정식 크레딧 리포트 받아볼 수 있습니다.

5) 크레딧 카드 어플라이하면, 정식 FICO 점수를 letter로 보내주기도 합니다.

FAKO 스코어는 정식 스코어가 아니기 때문에, 크게 신경쓰실 필요없고요.

크레딧 리포트만 체크해보시면 됩니다.

Credit Karma와 Credit Sesame에 가입해두면, 새로운 인쿼리 생길때마다 이메일로 바로 연락이 옵니다.

뿐만 아니라 크레딧에 어떤 변화가 생길시에도 이메일 오기때문에 꼭 가입해두세요.

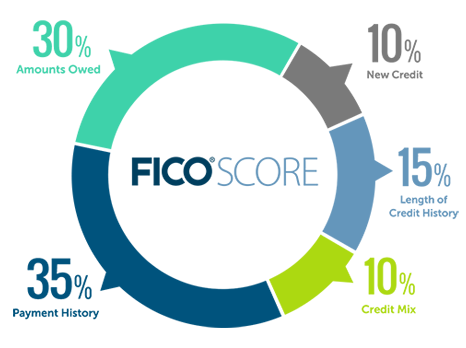

Fico 크레딧 스코어 계산하는데 5가지 항목이 사용되고 있으며, 사용되는 퍼센티지는 아래 그림과 같습니다.

(그림은 myfico.com에서 퍼왔습니다).

단, 이것은 일반적으로 이렇게 계산된다는 가이드라인이지 절대적인 것은 아닙니다.

개인 크레딧리포트에 나온 내용들을 토대로 해서, 개인별로 항목별 퍼센티지는 달라집니다.

Credit Karma에서는 아래와 같이 항목들을 구분하고 있습니다.

보시다시피 myfico.com과 거의 유사합니다.

High impact: Credit card utilization, Payment History, Derogatory Marks

Medium impact: Age of Credit History

Low impact: Total accounts, Credit inquires

1. Payment history (35%)

스코어 계산할 때 가장 중요한 항목입니다.

미니멈 페이먼트만 하셔도, 페이먼트 히스토리는 좋게 유지가 됩니다.

Credit Karma에 따르면, Late payment의 경우 7년동안 기록에 남게됩니다.

2. Amounts owed (30%) (Credit utilization)

우선 용어 정리부터 하자면,

Credit utilization: calculated by dividing your total credit card balances by your total credit limits on open accounts

1) 전체 credit utilization

2) 개별 카드 credit utilization

위 두 경우 모두 크레딧 스코어에 영향을 미칩니다.

High credit utilization은 크레딧스코어에 나쁜 영향을 미칩니다.

종종 카드 오픈하고 많이 쓰면 카드 회사가 좋아할거라고 착각하시는 분들이 계신데요.

정반대입니다.

lender 입장에서는 새 고객이 크레딧 카드 펑펑 쓰면 좋아하기 보다, 돈 못 갚아서 회사에 손해를 줄까봐 더 걱정합니다.

어느 정도 신뢰를 구축한 후에는 많이 쓰는 고객 물론 좋아합니다. ^^

크레딧스코어 면에서는 credit utilization이 올라가면, 빚이 늘어나는 것으로 보기 때문에 낮을 수록 좋습니다.

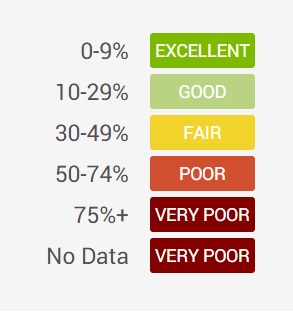

보통 credit utilization은 30% 아래로 유지하는 것이 좋다고 이야기 하는데, 아래 그림처럼 낮으면 낮을수록 좋습니다.

Credit card statement에 나온 금액이, 크레딧 리포트에 balance로 기록됩니다.

그렇기 때문에 statement 나오기전에, 미리 얼마정도 갚아서 low balance로 만들면, 크레딧 스코어 계산에 유리합니다.

예를 들어, 크레딧 리밋이 $10,000이라고 하겠습니다.

$4,000 사용하고 미리 $3,000 갚으면, Statement에 $1,000로 기록됩니다. 결과적으로 credit utilization은10%가 되겠죠?

다만 주어진 크레딧리밋 이상으로 사용하게 되면, 어카운트 리뷰 들어오거나 클로즈 될 수 있습니다.

종종 사인업보너스 받기 위해서, 크레딧리밋 이상으로 사용해야 하는 경우가 있는데요.

BOA의 경우에는 아무런 문제가 없고, 아멕스의 경우에는 미리 노트 남겨두면 괜찮은 것으로 알려져 있습니다.

추가적으로, Low balance로 on time payment 히스토리를 가지고 있는 것이 zero balance보다 더 좋다고 합니다.

장롱 카드라도 한번씩 써주시는 게 좋습니다.

3. Length of credit history (15%)

아래 3가지가 고려됩니다.

1) 가장 오래된 어카운트

2) 가장 최근에 만든 어카운트

3) 전체 어카운트 평균 히스토리

크레딧카르마에 좀 더 상세한 설명이 있는데요( Age of credit history ).

크레딧카드, 모기지, 자동차론, student loan, 기타 라인오브크레딧 등의 평균 나이를 계산합니다.

이때 오픈된 카드 뿐만 아니라, 클로즈 된 어카운트까지 포함해서 평균 나이가 계산이 되고요.

어카운트를 닫았다고 해서, 어카운트 히스토리에서 바로 사라지는 것은 아니고요.

향후 10년동안 크레딧 리포트에 기록이 남게됩니다.

예를들어, 2007년 1월에 어카운트 오픈, 2008년 1월에 클로즈했다고 가정해보면요.

2017년 2월 크레딧리포트에 10년 히스토리를 가진 어카운트로 카운트가 되지만…

2018년 2월에는 이 히스토리가 사라지게 됩니다.

그렇기 때문에 가장 오래된 크레딧 카드는 닫지 않는게 좋습니다.

포인트 게임 하다보면, 1년에 최소 2-3개, 많게는 10개 정도 새로 카드를 오픈하게 되는데요.

초기 1-3년 사이에 만든 카드들 중 대부분을 길게 가지고 간다면, 평균 히스토리가 길어지겠죠?

그렇기 때문에 처음 카드 만드시는 분들은 연회비 없는 평생 카드부터 만드는시 게 좋습니다.

만약 연회비 있는 카드가 부담스럽다면, 어카운트 클로즈보다는 연회비 없는 카드로 다운그레이드 하는 게 좋고요.

그런데 사실 카드 갯수가 많은 경우에는 이러한 영향이 그리 크지 않습니다.

따라서 제일 오래된 카드를 일부러 연회비 내면서 보유할 필요는 없습니다.

4. Types of credit in use (10%)

Type of credit

1) Installment loans, including auto loans, student loans and furniture purchases

2) Mortgage loans

3) Bank credit cards

4) Retail credit cards

5) Gas station credit cards

크레딧카드나 installment loan을 가지고 있으면, 크레딧 스코어 올리는데 좋습니다.

on time payment를 통해 크레딧 manage하는 능력을 증명할 수 있기 때문입니다.

포인트/마일 게임 시작하면, 자연스레 크레딧 스코어가 올라가는 이유 중 하나입니다.

한가지 타입의 크레딧만 가지고 있는 것보다는, 다양한 크레딧 (1,2,3번 타입의 크레딧) 을 보유하는 것이 크레딧 스코어 올리는데 좋습니다.

Lender가 보기에도 더 믿음직스러워 보일테고요.

승인이 상대적으로 까다로운 메이저 은행 크레딧카드를 보유하는 것이 스토어 크레딧 카드 보유하는 것보다 크레딧 관리면에서 더 좋습니다.

레퍼런스: http://www.creditcards.com/credit-card-news/fico-score-type-credit-loan-mix-1270.php

5. New credit (10%) (Credit inquires)

New credit의 경우 1년동안 크레딧 스코어 계산에 사용되지만, 크레딧 리포트에는 2년 동안 보고됩니다.

크레딧 히스토리가 길지 않은 사람의 경우, 단기간에 여러 크레딧 카드를 오픈하는 것은 좋지않습니다.

인쿼리 하나로 인한 크레딧 스코어 하락은 금새 복구됩니다.

하지만 하드풀이 많게 되면 크레딧 스코어만 떨어지는게 아니라, lender 에게 이 사람은 돈이 급하게 필요하다는 인식을 심어주게 됩니다.

그러니 단기간에 여러 어카운트 열지 마세요.

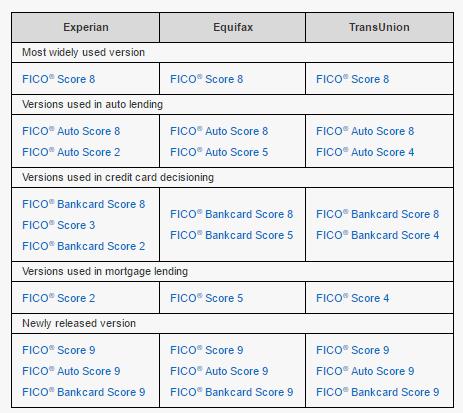

여기서 한가지… FICO 스코어는 여러 종류가 있습니다.

http://www.myfico.com/credit-education/credit-score-versions/

<부록>

myfico.com이나 creditkarma에서는 크게 다루지 않는 주제인데, 제가 궁금해서 조사해봤습니다.

1. Charge card가 크레딧 스코어에 미치는 영향

Credit card와 달리 charge card는 preset spending limit이 없습니다.

대표적인 charge card로는 Amex PRG, Amex Plat이 있습니다.

Charge card의 경우 New credit (credit inquiry), Payment history, & length of credit history에 영향을 미치게 됩니다.

반면 크레딧 리밋이 없기 때문에, credit utilization 계산할 때는 사용되지 않습니다.

Credit card 대신 charge 카드를 더 많이 사용해서, credit card balance를 낮추게 되면 결과적으로 credit utilization을 낮출 수 있습니다.

레퍼런스:

http://www.bankrate.com/finance/credit-cards/how-charge-cards-affect-credit.aspx

http://www.creditcards.com/credit-card-news/jeremy-simon-credit-score-charge-card-amex-1508.php

http://www.nerdwallet.com/blog/american-express/charge-card-affect-credit-score/

2. 비즈니스 크레딧 카드가 개인 크레딧 스코어에 미치는 영향

비즈니스 카드가 개인 크레딧 스코어에 미치는 영향은 아주 적다고 볼 수 있습니다.

이유는 대부분 은행/카드회사에서 비즈니스 카드를 크레딧회사에 리포트하지 않기 때문입니다.

즉, 개인 크레딧리포트에 기재되지 않습니다 (캐피탈원 비즈니스 카드는 예외).

1) 카드 신청시 하드풀은 잡힙니다.

2) 아멕스, 체이스는 크레딧회사에 리포트 하지 않습니다.

3) 캐피탈원의 경우에는 크레딧 회사에 리포트 합니다.

4) 뱅크오브아메리카, citi, 바클레이, us bank는 리포트 할 수도 있습니다 (*의견이 약간 분분합니다).

5) late payment가 발생할 경우에는 리포트 될 수 있습니다.

개인적으로 뱅크오브아메리카와 us bank 비즈니스 카드를 보유하고 있습니다만, 크레딧 리포트에 나오지 않습니다.

캐피탈원 비즈니스 카드의 경우에는 3사 인쿼리 들어가고요.

개인크레딧 리포트에도 올라가서 credit utilization에 영향을 미칩니다.

모기지 리파이낸싱때 알아봤더니, 캐피탈원 비즈니스 카드도 영향을 미치더라고요.

레퍼런스:

http://millionmilesecrets.com/2013/03/25/business-credit-cards-credit-scores/

3. Authorized User (AU) 카드가 개인 크레딧 스코어에 미치는 영향

크레딧 히스토리가 좋지 않은 사람을 AU로 추가한다고 해서, 본인의 크레딧 스코어가 나빠지지 않습니다.

단, 이후에 AU가 카드를 마구 마구 써버린다면 (credit utilization 급증), 크레딧스코어가 대폭 떨어질 위험이 있습니다.

debt은 본인 책임입니다.

AU 신청시 하드풀은 없고요.

크레딧 리포트 상에는 어카운트 정보에 AU라고 따로 표시가 됩니다.

만약 원 소유자 어카운트에서 negative information이 리포트될 경우, AU 어카운트에도 영향을 미치게 됩니다.

이 경우 AU 어카운트를 제거해달라고 요청해서 크레딧 리포트에서 제거할 수 있습니다.

레퍼런스:

https://www.creditkarma.com/article/how-being-an-authorized-user-affects-credit

http://www.doctorofcredit.com/how-does-being-an-authorized-user-affect-your-credit/

<크레딧 관리>

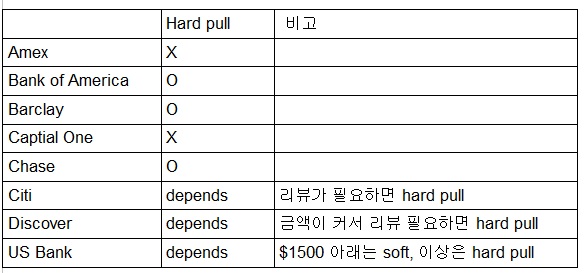

1. 크레딧 리밋 올리기

크레딧 리밋을 올리면 credit utilization이 낮아지기 때문에, 일반적인 경우 크레딧 스코어 향상에 도움이 됩니다.

카드 오픈한 후 약 6개월 후부터 카드회사들이 자동으로 하드풀없이 리밋을 올려주고는 합니다.

그렇다면 크레딧 리밋 올려달라고 개인이 요청할 경우에, 하드풀이냐 아니면 소프트풀이냐 하는 것인데요.

아래 링크에 정리가 잘 되어있습니다.

개인적으로 아멕스가 크레딧 리밋 올리기에 수월했는데요.

온라인 상으로 몇가지 정보 입력하면 신청할 수 있고요.

6개월에 한 번씩 요청할 수 있습니다. 저는 주로 비즈니스 어카운트 리밋을 올리는 편인데요. $3,000 미만으로 요청하는데 대부분 바로 승인이 납니다.

2. 크레딧 리밋 트랜스퍼

카드가 여러 장일 때, 스펜딩이 필요한 카드에 더 높은 리밋이 있으면 좋겠죠?

이 경우에 다른 카드에서 크레딧 리밋을 끌어올 수 있습니다.

일반적인 경우, 개인–개인카드 또는 비즈니스–비즈니스카드간 트랜스퍼는 가능하지만, 개인–비즈니스간 트랜스퍼는 안됩니다.

아멕스의 경우에는 개인에서 비즈니스 카드로 트랜스퍼는 가능하지만, 반대의 경우는 불가합니다.

3. Debt-to-income ratio (DTI)

모기지 계산할때 Debt-to-income ratio (DTI)를 고려하게 되는데요.

일반적으로 DTI 에서 debt이라는 것은 우리가 매달 내는 비용들을 뜻합니다.

Credit card의 미니멈페이먼트도 이 debt에 포함이 되고, Charge card의 경우에는 balance 전부가 debt으로 잡힙니다.

모기지 쇼핑하시려면 Charge card는 balance를 0으로 만드시기를 추천드립니다.

4. 인쿼리와 모기지

포인트/마일 게임 시작한지 5년 정도 된것 같은데요.

그동안 수많은 카드들을 오픈했고, 클로즈 했었습니다.

그러다보니 보통 사람들 보다 인쿼리가 훨씬 많은 편인데요.

과연 모기지 쇼핑할때 어떤 영향을 미칠까요?

다행히도 가장 최근에 생긴 인쿼리만 고려할뿐 이전 인쿼리들은 크게 신경쓰지 않았습니다.

모기지 심사하시는 분 말씀으로는 모기지 쇼핑 시작하기 최소 3개월전부터는 새로운 인쿼리를 만들지 않는게 좋다고 합니다.

보통 1년 정도 인쿼리 없는게 좋다고 하는데, 6개월 정도만 되어도 충분하다고 하더군요.

제 경우에 2년 동안 만든 카드만 10개가 넘고, 5개월전에 만든 카드가 3개 인데요. 아무런 영향 없었습니다.

전체 크레딧 리밋이 높으면, credit utilization이 낮아지니 크레딧 스코어는 올라갈것입니다.

즉, 좋은 이자율로 론을 받을 수 있게 될 것입니다.

반면, 희박하지만 론금액이 낮아질 가능성이 있습니다.

일반적으로, 집을 새로 구입하면 여기 저기 업그레이드하고 가구 사느라 돈을 쓰게 됩니다.

Lender 입장에서는 이 사람이 크레딧카드 리밋 맥스로 돈을 써버릴 수도 있으니, 이것 저것 감안해서 돈을 덜 빌려주자라고 생각하게 되는 것이지요.

최근에 제가 집을 새로 구입했는데요.

렌더가 특별히 크레딧카드 리밋을 문제 삼지는 않았습니다.

나름 조정해둔 것도 좋은 영향이 있었겠지만, 크레딧리밋이 너무 높지만 않다면 별 문제 없을 듯 합니다.

그래도 보수적으로 접근하는게 좋겠죠?

아래는 제가 참조한 글들 일부와 원문 링크입니다.

A high credit limit could help or hurt your mortgage application. A credit utilization ratio measures how much of your available credit you’re using.

High credit limits, if unused, can help lower your credit utilization ratio which in turn could strengthen your credit score.

On the flip side, if you’re close to maxing out your available credit, you could be seen as a higher credit risk.

http://www.freecreditreport.com/blog/does-having-high-credit-card-limits-affect-your-mortgage/

A clean credit history and the fact that you’re current on your payments isn’t the whole picture.

When a lender takes a look at your credit report and sees credit cards with high limits, they take into consideration what your debt-to-income ratio would be if you were to max out those cards after the mortgage has been granted.

If that worst case scenario became reality and your monthly payments — including your mortgage payment — total more than 36 percent of your monthly income, you’re unlikely to qualify for a loan.

However, your debt-to-income ratio can be higher, up to 40 percent, depending on what type of loan you’re applying for.

http://homeguides.sfgate.com/good-high-credit-card-limits-applying-mortgage-72263.html

When you apply for significant loans (mortgage, new car, home equity, etc.) one part of the credit risk calculation is Debt-to-Income ratio.

This takes ALL AVAILABLE CREDIT and compares it to your documented income.

If you have increased your credit card available balance to $25,000 (and the credit card company allows it because you are a good paying customer) you could find the available mortgage amount reduced.

Why, you might ask?

The mortgage company must assume you will immediately go out and spend all available credit balances on furnishing and updating your purchase.

Your repayment of the mortgage is impacted by the fact you could add $25,000 of revolving credit to your debt load.

http://www.nerdwallet.com/finance/question/can-my-credit-limit-be-too-high-2174

6. 크레딧 리밋 낮추기

1) 모기지 계획이 있으시면, 불필요하게 높은 크레딧 리밋은 낮추는 게 좋지 않나 싶고요.

2) 은행이나 카드 회사에서 개인마다 정해진 크레딧 한도가 있습니다.

그렇기 때문에 기존 카드의 크레딧 리밋을 낮춘 후, 새로운 카드를 신청하면 바로 승인될 가능성이 높습니다.

체이스, boa의 경우에는 리밋 줄이면 승인 잘되고요.

아멕스의 경우에는 굳이 줄이지 않아도 잘 승인됩니다.

시티 카드의 경우에는 미리 카드 없애거나 리밋 줄이지 마시고요.

일단 카드 신청하시고 펜딩나오면 리밋 옮기는 방법을 활용하시기 바랍니다.

3) 크레딧 트랜스퍼가 안되는 데, 다른 카드 한도를 높이고 싶은 경우인데요.

A카드 한도를 낮추고, 몇 개월 후 B카드 크레딧 리밋 올려달라고 요청할 수 있습니다.

간혹 은행에서 자동으로 B카드 리밋 올려주기도 합니다. 제 경우에는 은행에서 자동으로 올려주더군요.